2017.07.18

相続税評価額とは?相続税における土地などの評価方法

あなたのご両親等がご高齢で、一定の財産をお持ちの場合、いざというときに慌てることのないように、相続税の知識は持ち合わせたほうがよいでしょう。「相続税とは?~相続税の基礎知識と計算方法~」の記事では、相続税の計算方法について解説しました。今回は、相続時において、どのような計算を用いれば土地、建物、株式を金銭に換算できるのかをご説明いたします。

相続税評価額とは

相続税評価額とは、土地、建物などの不動産や、株式などの有価証券の、相続時における換金価値のことです。相続税申告時や遺産分割協議の際に用いられます。

土地、建物や株式等の有価証券は、登記簿謄本や、株券を見ても換金価値がいくらかは書いてありません。

そのため、決められた方式により算出する必要があります。相続財産が多く、相続税がかかる場合には、先に算出した額を「相続税の申告書」の第11表や、第15表に記載することになります。

(参照:国税庁ホームページ)

相続税評価額の算出方法

相続税評価額の算出方法は、土地、建物、株式それぞれ違うので注意が必要です。ひとつずつ解説していきます。

土地(宅地

土地(宅地)の評価には路線価方式と倍率方式があります。

路線価方式

路線価方式とは、道路に面している標準的な宅地の1㎡当たりの価額のことで、1000円単位で表示しています。

調べたい路線価は国税庁のホームページから調べることができます。(参照:国税庁ホームページ)

参照:国税庁ホームページ

1.正面路線

土地の2面以上が道路に面していて、かつ、それぞれの道路の路線価が違う場合、すべての面で計算して、評価額のもっとも高い面の道路のことです。

家の玄関が向いている方が正面と思っている方が多いようですが、路線価方式での評価においてはそうではありません。

参照:国税庁ホームページ

2.奥行価格補正率

長方形の土地の場合、間口が狭く、路面から距離があればあるほど使用時に不便なので、価値を下げますが、その際に乗じる一定率のことです。奥行価格補正率の値は国税庁の奥行価格補正率表(参照:国税庁)をごらんください。

3.側方路線影響加算率

角地の場合は、土地の価格を高く計算しますが、その加算率のことです。四つ角や三つ角でなく道路が直角に曲がっているだけの角地のことは準角地と言います。

下記の側方路線影響加算率表を参照してください。

【側方路線影響加算率表】

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| ビル街地区 | 0.07 | 0.03 |

| 高度商業地区・繁華街地区 | 0.10 | 0.05 |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区・中小工場地区 | 0.03 | 0.02 |

| 大工場地区 | 0.02 | 0.01 |

4.二方路線影響加算率

側方路線影響加算率と同じようなもので、正面と裏面の2面が道路に接している場合、便利が良いだろうということで土地の評価価格が高くなりますが、その際に用いられる加算率のことです。下記の二方路線影響加算率表を参照してください。

| 地区区分 | 加算率 |

|---|---|

| ビル街地区 | 0.03 |

| 高度商業地区・繁華街地区 | 0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区・中小工場地区・大工場地区 | 0.02 |

- 正面路線価の奥行価格補正 90万円(正面路線価)* 奥行価格補正率 = a

- 側面路線影響加算額の計算 70万円(側面路線価)* 奥行価格補正率*側方路線影響加算率 = b

- 二方路線影響加算額の計算 65万円(裏面路線価)* 奥行価格補正率*二方路線影響加算率 = c

- 評価対象地の1㎡当たりの価額 d = a + b + c

- 評価対象地の評価額 d * 面積(単位:㎡)

倍率方式

倍率方式とは、路線価の決められていない地域の土地(宅地)の評価額を求める方式です。倍率方式における土地の価額は、市町村役場等の窓口で確認できる固定資産税評価額に国税局長が地域ごとに定める倍率を乗じて算出します。倍率を記載した評価倍率表も同じ場所で確認できます。

(参照:国税庁評価倍率表)

小規模宅地の評価減特例

故人が住んでいた、または事業を行っていた宅地が、相続税を払うと維持できなくなってしまう場合、相続人の生活に大きな支障を及ぼします。そのようなことがないように、土地の評価額を減額する制度です。

(参照:国税庁ホームページ)

建物

建物の相続税評価額は、固定資産税評価額と同額です。

固定資産税評価額は、都税事務所や市町村役場等に行き、固定資産評価証明書をとって確認しましょう。賃貸されている家屋については、借家権(借りている人が居住し続けることができる権利)などの権利関係に応じて評価額が調整されます。たとえば、アパートは、ほとんどの場合借家権が付きますので固定資産税評価額から30%を引いた額が建物の評価額です。

タワーマンションの相続税評価額(固定資産税評価額)

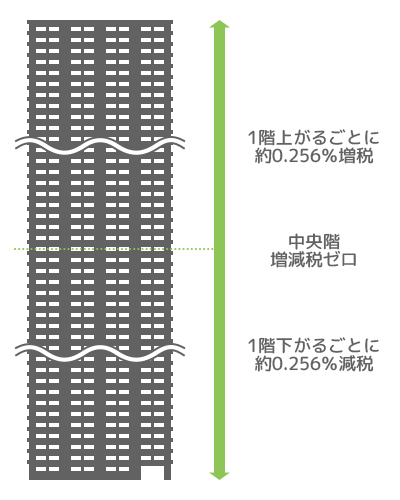

タワーマンションにおいて所有している部屋の固定資産税の評価方法が平成29年度より改正されました。 この改正が適用される「タワーマンション」の定義は、「高さ60mを超える建築物で複数の階に住戸が存在しているもの」です。 これまでのタワーマンションの固定資産税は、マンション1棟分の固定資産税を算出してそれを各部屋の床面積で案分する方式をとっていました。そのため、今まではどの階に住んでいても固定資産税は変わりませんでした。 しかし、一般に上階のほうが日当たりや眺望の面で人気があり、より高価で売買されます。そのため、平成29年度改正により、階によって固定資産税の評価が変わることとなりました。<

この改正は平成30年度から新たに課税されることとなるタワーマンションについて適用されます。すでに建っているものや、まだ建築途中でも売買契約が平成29年4月1日前に締結されたものは対象外です。

新たな計算式は以下の通りです。

人の居住の用に供する専有部分の床面積*(100+(10÷39)*(人の居住の用に供する専有面積の所在階-1))

株式

上場していない株式で、故人が経営支配力を持つ株主(議決権割合が一定割合以上で、経営に関与する株主)であった場合は、原則的評価方式で算出し、経営支配力を持たなかった場合は、配当還元方式で価格を算出します。 上場企業の場合は、相続開始日の終値、相続開始日が属する月の終値の平均額、その前月および、前々月の終値の平均額のうち、もっとも安い額で評価します。

原則的評価方式

「取引相場のない株式」(全国の各証券取引所に上場されている株式及び気配相場等のある株式以外の株式をいいます。)の同族株式等を評価するときに行います。計算方式は以下の通りです。 原則的評価方式による算出方法は、会社の規模によって異なります。会社の規模は以下の表を参考にしてください。

- 従業員数が100人以上の場合 →大会社

- 従業員数が100人未満の場合 →下記の表で判断します

| 総資産価額(帳簿価額) | 従業員数 | 年間の取引額 | 会社の規模とLの割合 | ||||

|---|---|---|---|---|---|---|---|

| ①卸売業 | ②小売業 サービス業 | ①②以外 | ①卸売業 | ②小売業 サービス業 | ①②以外 | ||

| 20億円以上 | 10億円以上 | 10億円以上 | 50人超 | 80億円以上 | 20億円以上 | 20億円以上 | 大会社 |

| 14億円以上 | 7億円以上 | 7億円以上 | 50人超 | 50億円以上 | 12億円以上 | 14億円以上 | 中会社の大 L=0.90 |

| 7億円以上 | 4億円以上 | 4億円以上 | 30人超 50人以下 |

25億円以上 | 6億円以上 | 7億円以上 | 中会社の中 L=0.75 |

| 7,000万円以上 | 4,000万円以上 | 5,000万円以上 | 5人超30人以下 | 2億円以上 | 6,000万円以上 | 8,000万円以上 | 中会社の小 L=0.60 |

| 7,000万円以上 | 4,000万円以上 | 5,000万円以上 | 5人以下 | 2億円以上 | 6,000万円以上 | 8,000万円以上 | 小会社 |

※大会社の場合は、原則的には、類似業種比準方式により評価します。

※中会社の場合は、類似業種比準方式と、純資産価額方式との併用方式で評価します。中会社は、大、中、小に区分され、それぞれに計算式が異なるので注意が必要です。

| 区分 | 計算式 |

|---|---|

| 大 | 類似業種比準価額 * 90% + 1株当たりの純資産価額 * 10% |

| 中 | 類似業種比準価額 * 75% + 1株当たりの純資産価額 * 25% |

| 小 | 類似業種比準価額 * 60% + 1株当たりの純資産価額 * 40% |

※小会社の場合は、原則的に純資産価額方式で評価します。

(参照:中小企業庁ホームページ)

参照:中小企業庁ホームページ

配当還元方式

収益還元方式とも呼ばれる方式です。同族株主以外の株主及び、同族株主でも少数株主が取得している株式の価額評価をする場合に使用されます。計算方式は以下の通りです。

参照:中小企業庁ホームページ

まとめ

相続税の計算はとても難しいものです。申告しなければならなくなってからすべての計算を始めても間に合わないかもしれません。株、土地、建物はあらかじめ計算しておくことをお勧めします。

相続財産金額を把握することによって、生前贈与など相続税対策を行うこともできます。また、正確な遺言書作成もできます。本人に「お父さんの株の価値を知りたい。」とは聞きづらいでしょう。「お父さんが遺産の分割を決めておいてね。」と切り出し、遺言書作成のためには株式の価値を調査する必要があると言えば、聞きやすいでしょう。

おすすめ記事

" alt="特定空き家とは?固定資産税に影響する空き家対策特別措置法の定義と判断基準">

" alt="特定空き家とは?固定資産税に影響する空き家対策特別措置法の定義と判断基準"> " alt="タンス預金は相続税や贈与税の対象になるのか">

" alt="タンス預金は相続税や贈与税の対象になるのか"> " alt="相続で揉めてしまったときに役立つ遺産分割調停の流れ">

" alt="相続で揉めてしまったときに役立つ遺産分割調停の流れ"> " alt="迫る相続登記の義務化〜土地や建物の相続時に注意したいポイント">

" alt="迫る相続登記の義務化〜土地や建物の相続時に注意したいポイント"> " alt="美術品や骨董品の相続税~評価方法や相続対策を解説">

" alt="美術品や骨董品の相続税~評価方法や相続対策を解説"> " alt="贈与税とは?生前贈与を上手に活用しよう">

" alt="贈与税とは?生前贈与を上手に活用しよう">

" alt="遺品整理で出てきた現金は相続税がかかるのか~現金がよく見つかる場所">

" alt="遺品整理で出てきた現金は相続税がかかるのか~現金がよく見つかる場所"> " alt="相続人(法定相続人)とは?誰がどのくらい相続できるのか知っておこう">

" alt="相続人(法定相続人)とは?誰がどのくらい相続できるのか知っておこう"> " alt="遺品の車はどうすればいいのか~相続手続きや売却・処分方法を解説">

" alt="遺品の車はどうすればいいのか~相続手続きや売却・処分方法を解説">